물가하락, 경기침체, 금리인하 가능성 더욱 커졌다. (2월 미국 CPI, 한국 수입물가 발표)

2월 미국 CPI 발표와 수입물가지수가 발표됐는데 기준금리 인하로 방향이 확실히 틀어진 것 같습니다. 공유드리면서 앞으로 시장 방향을 예상해 보겠습니다.

● 2월 미국 CPI 6.0% 발표

2월 미국 물가지표가 발표됐습니다. 소비자물가지수는 3월 FOMC 기준금리 방향을 결정할 지표입니다. 2월 미국 CPI는 6.0%가 나왔습니다. 시장전망치와 동일했고, 21년 9월 이후 가장 낮은 수치입니다. 작년 6월에 9.1%까지 올라갔다가 6.0%까지 떨어졌습니다.

다만, 에너지와 식료품을 제외한 근원 CPI는 전년동월대비 5.5%가 나왔습니다. 시장예측과 일치했죠. 하지만 전월대비 0.5% 상승했습니다. 예측 0.4%보다 높게 나왔습니다. 근원 CPI 하락을 둔화시킨 것은 60%를 차지하는 바로 주거비였습니다. 전월대비 0.8% 상승했고, 전년동월대비 8.1% 상승이었습니다. 하지만, 주거비의 경우 시간이 지나면 낮아질 것으로 예상되기 때문에 앞으로 큰 문제가 되진 않을 것입니다.

CME FedWatch에서 나타나는 3월 FOMC 기준금리 예상을 0.25% p 인상 확률이 69%로 바뀌었습니다. 저번주만 해도 빅스텝이 75%까지 전망됐었는데 완전히 뒤 바뀌었습니다. 만약 앞으로 SVB 외에 다른 은행이 파산하지 않는다면 0.25% p 인상이 기정사실화 된 것 같습니다. 5월 FOMC 인상 가능성도 88% 정도로 보고 있지만, 이번 FOMC 결과와 파월의 발언을 들어봐야 다시 예측할 수 있을 듯합니다.

하지만, 6월부터는 83%가 인하할 것으로 보고 있습니다. 연말까지 3차례 인하한다는 의견이 가장 많았습니다. SVB 사태 이후 가장 크게 바뀐 부분입니다. SVB 사태와 이번 물가지표 발표가 끝나면서 최근 불거졌던 환율상승, 채권금리 상승, 대출/예금금리 상승하면서 추가금리 인상할 수 있다는 분위기가 굉장히 컸습니다. 근데 이번 발표를 마지막으로 사그라들었습니다.

이제 3월부터는 많이 달라질 것입니다. 먼저 미국을 보면 22년 3월 물가상승률이 8.5% 였습니다. 물가지표는 전년동월대비 비교이기 때문에 작년 8.5% 대비 얼마나 더 상승하냐입니다. 당연히 기저효과 때문에 상승폭은 하락할 것입니다. 그리고 물가에 큰 영향을 주는 유가도 WTI기준 작년 110불까지 올랐습니다. 하지만 지금 67불로 많이 내린 상태로, 항상 말씀드리듯이 물가에서 가장 영향력이 큰 요소가 석유류 제품입니다. 그래서 국제유가와 밀접한 관계가 있는데. 이렇게 국제유가가 전년동월대비 많이 하락해 있다는 것은 계속 물가는 낮아진다는 것을 뜻하게 됩니다.

SVB사태 이후 2가지 변화가 있습니다.

하나는 국제유가의 계속되는 하락입니다. 하락률이 매우 빠르기 때문에 물가지표에도 생각보다 빠른 영향을 줄 것입니다. 그리고 채권금리의 하락입니다. SVB사태 이전에는 채권금리가 하락하다가 급상승하고 있었습니다. 그래서 하락하던 예금, 대출금리가 상승하게 됐었는데 SVB 사태 이후 다시 급락했습니다. 고정금리에 영향을 주는 5년물 금리는 4.59%에서 4.03%까지 떨어졌고, 변동금리에 영향을 주는 1년물 금리는 3.96% 에서 3.66%까지 떨어졌습니다. 현재 5대 은행 예금금리가 3.6%에서 지금은 4.0%까지 올라가 있는 상태이지만, 다시 3.6% 수준까지 낮아질 것으로 보입니다. 또한, 고정금리 대출금리가 현재 4.5%까지 올랐는데 5년물 금리가 -0.5% p 내려왔기 때문에 대출금리도 4.0% 수준으로 떨어질 것으로 보입니다.

● 2월 수입물가지수 전월대비 (-) 기록

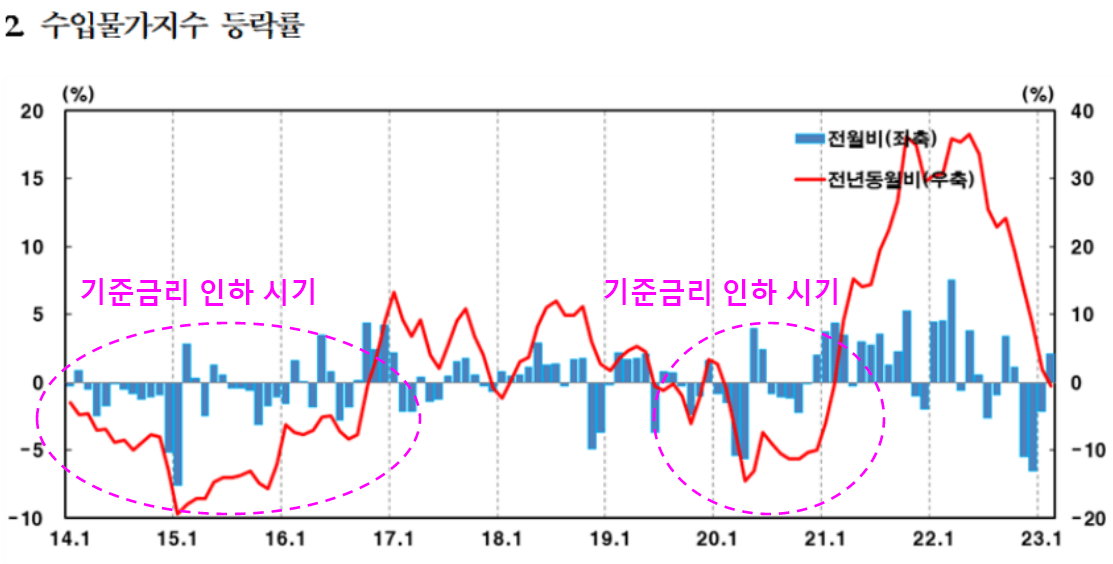

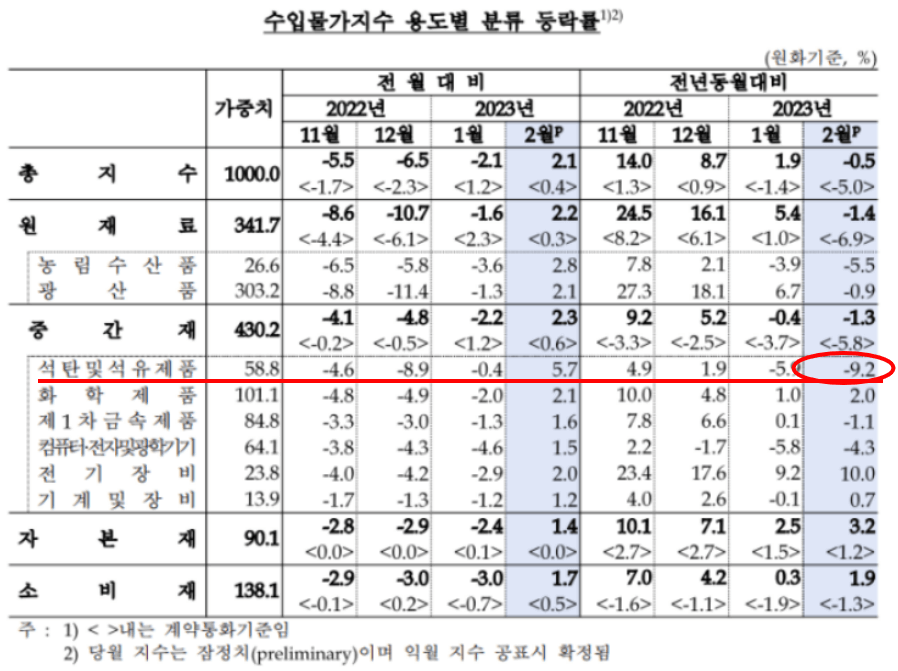

2월 수입물가가 발표됐습니다. 저번 포스팅에도 수입물가지표는 통화정책에 있어 매우 중요한 지표라고 말씀드린 적 있습니다. 2월 전년동월대비 -0.5% 하락했습니다. 수입물가가 전년동월대비 (-)로 돌아선 것이 매우 매우 중요합니다. 아래 그래프에서 빨간색 그래프가 수입물가지표를 나타냅니다. 수입물가가 (-)인 시기를 보시면, 14~16년 시기와 19~21년 시기입니다. 이 때는 기준금리를 인하했던 시기입니다. 물가하락에 따라 금리인하로 돌아설 가능성이 매우 크다는 뜻입니다.

구체적으로 보면 석탄 미 석유제품일 -9.2%로 하락을 이끌었습니다. 앞서 말씀드린 것처럼, 국제유가는 전년동월대비 많이 낮아진 상황이기 때문에 석유제품 항목의 하락이 앞으로 계속 커질 것입니다. 그래서 이 수입물가는 계속 (-)로 갈 것으로 보이고, 물가하락에 영향을 주면서 기준금리를 내리게 되는 환경이 될 것입니다.

그리고 최근 발표된 3월 초순 수출도 -16% 하락했습니다. 하지만 영업일수를 반영한 일평균 수출액으로 봐야 하기 때문에 그럼 -20%가 넘는 심각한 침체입니다. 이 침체는 13개월 넘게 더욱 악화되고 있습니다. 최근 발표된 소비지표 또한 경기침체로 인해 소비심리가 악화된 상태입니다.

https://www.yna.co.kr/view/AKR20230313035600002?input=1195m

3월 초순 수출 16%↓…올해 무역적자 200억달러 돌파(종합) | 연합뉴스

(세종=연합뉴스) 박원희 기자 = 3월 초순 수출도 반도체와 대중(對中) 수출 등을 중심으로 감소세가 이어졌다.

www.yna.co.kr

작년 12월부터 계속 포스팅하고 있는데 4개월을 계속 봤을 때 이러한 경기침체 분위기는 매월 심각하게 악화되고 있습니다. 그래서 한국은행이 예측하는 GDP 성장률과 물가 추이보다 더 나빠질 가능성이 더 커지고 있다고 생각됩니다. 그래서 이번 23년 중순 그리고 하반기로 갈수록 금리인하 수순을 밟을 것으로 다시 한번 말씀드립니다.

지금까지 읽어주셔서 감사합니다.

댓글